Lí thuyết sóng Elliott (Elliott Wave Theory)

Nguyên lý sóng Elliott là một hình thức của phân tích kỹ thuật mà một số nhà đầu tư sử dụng để phân tích các chu kỳ thị trường tài chính và dự báo các xu hướng thị trường bằng cách xác định các thái cực trong tâm lý nhà đầu tư, các mức cao và thấp trong giá và các yếu tố tập thể.

Ralph Nelson Elliott (1871-1948), một kế toán viên chuyên nghiệp, phát hiện ra các nguyên lý xã hội cơ bản và phát triển các công cụ phân tích trong những năm 1930. Ông đề xuất rằng giá cả thị trường diễn ra trong những hình mẫu cụ thể, mà ngày nay những người thực hành gọi là sóng Elliott, hoặc chỉ đơn giản là sóng. Elliott xuất bản lý thuyết của ông về hành vi thị trường trong cuốn sách The Wave Principle vào năm 1938, tổng kết nó trong một loạt các bài viết trong tạp chí Financial World năm 1939, và đề cập toàn diện nhất trong tác phẩm lớn cuối cùng của mình, Nature’s Laws: The Secret of the Universe vào năm 1946. Elliott nói rằng “vì con người lệ thuộc vào chuỗi hành động mang tính nhịp điệu, các tính toán phải thực hiện với các hoạt động của mình có thể được dự đoán xa vào tương lai với sự căn chỉnh và độ chắc chắn không thể đạt được cho tới nay“. Giá trị thực nghiệm của Nguyên lý sóng Elliott vẫn còn là đề tài tranh luận.

Thiết kế tổng thể

Nguyên lý sóng Elliott thừa nhận tâm lý đầu tư tập thể, hoặc tâm lý đám đông, di chuyển giữa lạc quan và bi quan theo các trình tự tự nhiên. Những thay đổi tâm trạng này tạo ra các hình mẫu được chứng minh trong các biến động giá của các thị trường ở mọi cấp độ xu hướng hoặc quy mô thời gian.

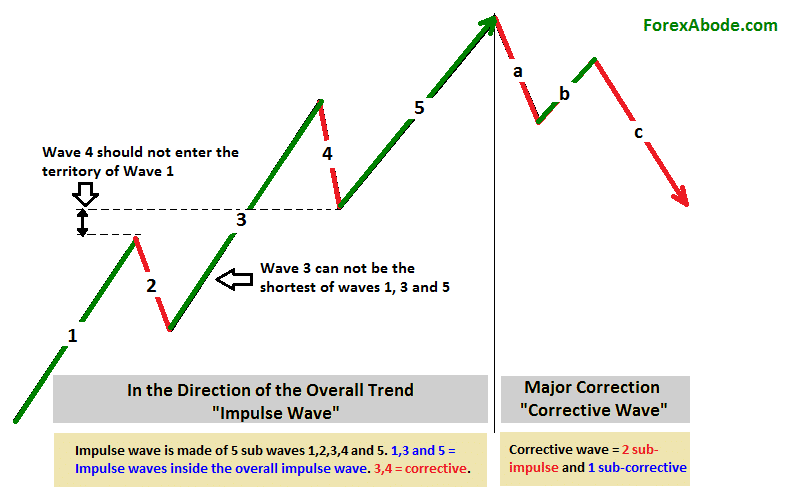

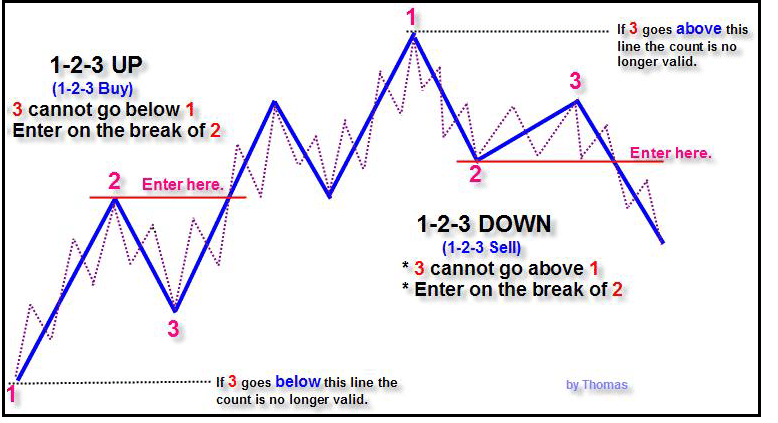

Trong mô hình của Elliott, giá cả thị trường thay thế giữa một giai đoạn bốc đồng hay giai đoạn “vận động”, và một giai đoạn điều chỉnh trên tất cả các quy mô thời gian của xu hướng, như hình minh hoạ. Các bốc đồng luôn được chia nhỏ thành một tập hợp gồm 5 sóng cấp độ thấp hơn, xen kẽ giữa tính cách vận động và điều chỉnh, do đó sóng 1, 3, và 5 là thúc đẩy, và sóng 2 và 4 là các thoái lui nhỏ hơn của sóng 1 và 3. Các sóng điều chỉnh được chia nhỏ thành 3 sóng cấp độ nhỏ hơn bắt đầu với một xung xu hướng trái ngược sóng 5, một thoái lui, và một xung khác. Trong một thị trường gấu xu hướng chủ đạo là đi xuống, do đó, hình mẫu bị đảo ngược – năm sóng xuống và ba sóng lên. Các sóng vận động luôn luôn di chuyển với xu hướng, trong khi các sóng điều chỉnh di chuyển chống lại nó.

Các cấp độ

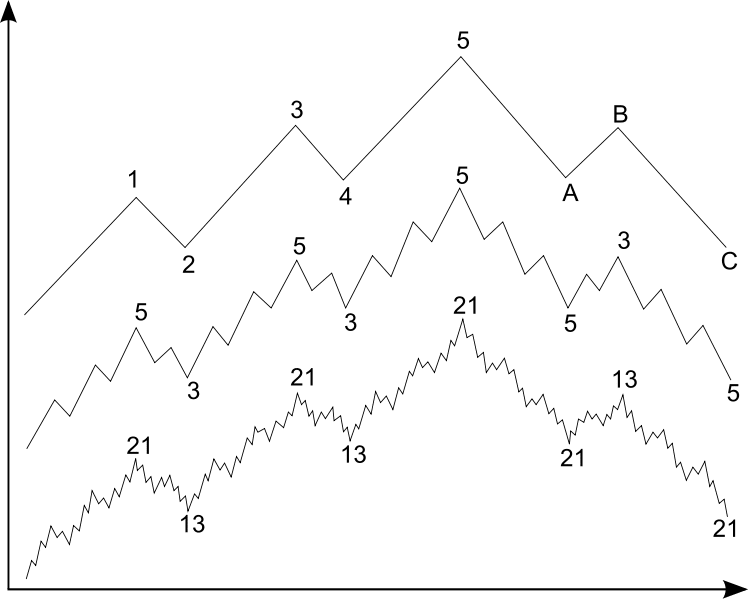

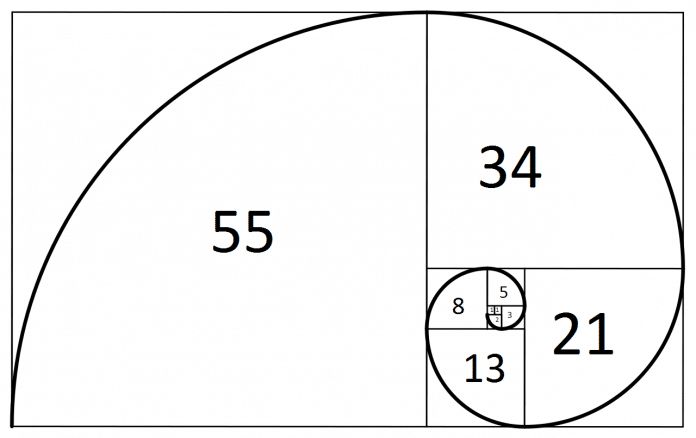

Các mô hình liên kết để hình thành các cấu trúc năm sóng và ba sóng mà bản thân chúng nằm trong các cấu trúc sóng tự đồng dạng có quy mô lớn hoặc cấp độ cao hơn. Lưu ý hầu hết các cấp độ thấp hơn có chu kỳ ba lý tưởng hóa. Trong chuỗi năm sóng nhỏ đầu tiên, sóng 1, 3 và 5 là sóng vận động, trong khi sóng 2 và 4 là sóng điều chỉnh. Điều này báo hiệu rằng vận động của sóng cao hơn một cấp độ là đi lên. Nó cũng báo hiệu sự bắt đầu của chuỗi ba sóng nhỏ điều chỉnh đầu tiên. Sau 5 sóng lên ban đầu và ba sóng xuống, chuỗi này lại bắt đầu một lần nữa và hình học phân dạng tự tương tự bắt đầu mở ra theo cấu trúc 5 và 3 sóng mà nó nằm dưới một cấp độ cao hơn. Các hình mẫu vận động hoàn chỉnh bao gồm 89 sóng, theo sau là một hình mẫu điều chỉnh hoàn chỉnh 55 sóng.

Mỗi cấp độ của một hình mẫu trong một thị trường tài chính có một tên. Những người thực hành sử dụng các ký hiệu cho từng sóng để chỉ chức năng và số cấp độ cho các sóng vận động, chữ cái cho sóng điều chỉnh (được thể hiện trong cao nhất của 3 chuỗi cấu trúc hoặc cấp độ sóng được lý tưởng hóa). Các cấp độ là tương đối; chúng được xác định bởi hình thức, không phải do quy mô hay thời gian tuyệt đối. Sóng của cùng một cấp độ có thể có quy mô và/hoặc thời gian rất khác nhau.

Việc phân loại một sóng ở một cấp độ cụ thể nào đó có thể khác nhau, mặc dù những người thực hành nói chung đồng ý về thứ tự cấp độ tiêu chuẩn (thời gian gần đúng cho):

– Đại siêu chu kỳ: nhiều thế kỷ

– Siêu chu kỳ: nhiều thập kỷ (khoảng 40-70 năm)

– Chu kỳ: một năm đến vài năm (hoặc thậm chí vài thập kỷ theo một mở rộng Elliott)

– Sơ cấp: vài tháng đến vài năm

– Trung cấp: vài tuần đến vài tháng

– Nhỏ: vài tuần

– Khá nhỏ: vài ngày

– Rất nhỏ: vài giờ

– Rất rất nhỏ: vài phút

Đặc điểm của sóng Elliott

Các nhà phân tích sóng Elliott (“người theo thuyết Elliott“) cho rằng mỗi làn sóng cụ thể có “chữ ký” hay đặc tính, mà thường phản ánh tâm lý của thời điểm. Việc hiểu biết những đặc điểm này là chìa khóa để các ứng dụng Nguyên lý sóng, chúng được định nghĩa dưới đây (Các định nghĩa giả định một thị trường bò, các đặc điểm áp dụng ngược lại trong thị trường gấu).

Hình mẫu năm sóng (xu hướng chi phối)

Sóng 1: Sóng một hiếm khi rõ ràng ngay từ đầu của nó. Khi sóng đầu tiên của một thị trường bò mới bắt đầu, những tin tức cơ bản là hầu như tiêu cực. Xu hướng trước đó được coi là vẫn còn hiệu lực mạnh mẽ. Các nhà phân tích cơ bản tiếp tục rà soát thu nhập của họ ước tính thấp hơn; nền kinh tế có thể trông không mạnh mẽ. Các điều tra cảm tính cả quyết là giảm giá, các quyền chọn đặt giá là thịnh hành, và biến động ngụ ý trong thị trường quyền chọn là cao. Khối lượng có thể tăng một chút khi giá tăng lên, nhưng không đủ để cảnh báo một số nhà phân tích kỹ thuật.

Sóng 2: Sóng 2 điều chỉnh sóng 1, nhưng không bao giờ có thể mở rộng vượt ra ngoài điểm khởi đầu của sóng 1. Thông thường, tin tức vẫn còn xấu. Khi giá kiểm tra lại mức thấp trước đây cảm tính “gấu” lại nhanh chóng được xây dựng, và “đám đông” nhắc nhở một cách ngạo mạn tất cả rằng thị trường gấu vẫn còn ở thế rất vững chắc. Tuy nhiên, một số dấu hiệu tích cực xuất hiện cho những người đang tìm kiếm: khối lượng thấp trong sóng 2 hơn trong sóng 1, giá thường không thoái lui hơn 61,8% (xem phần Fibonacci dưới đây) phần đạt được của sóng 1, và giá sẽ rơi trong một hình mẫu ba sóng.

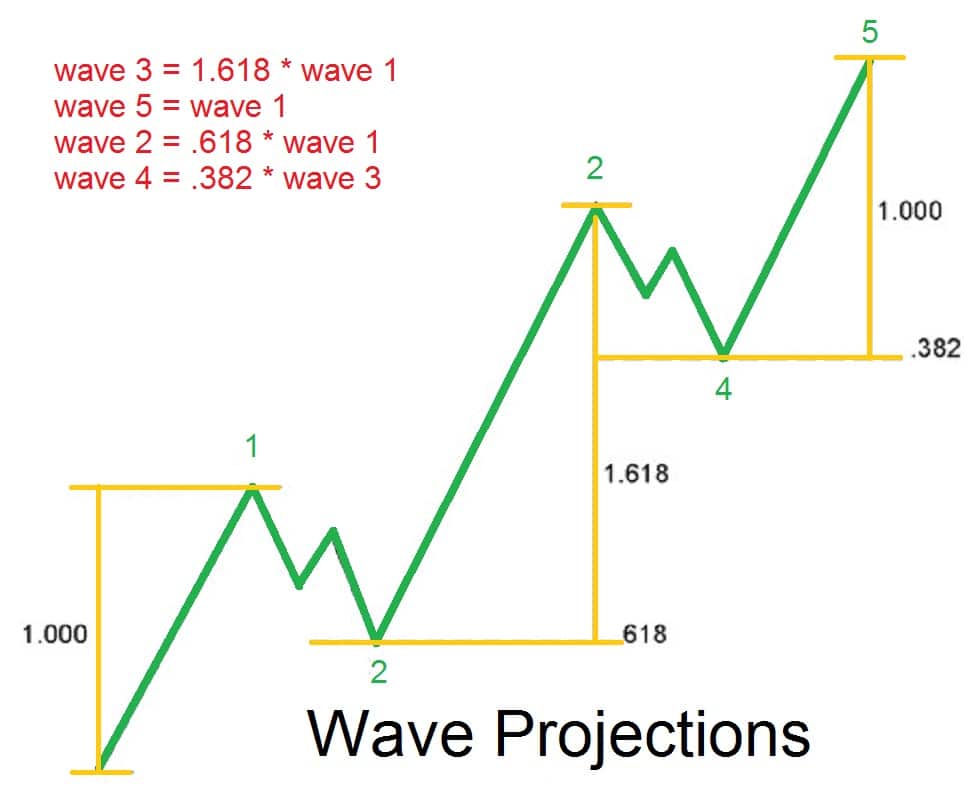

Sóng 3: Sóng 3 thường là sóng lớn nhất và mạnh nhất trong một xu hướng (mặc dù một số nghiên cứu cho thấy rằng trong các thị trường hàng hóa, sóng 5 là lớn nhất). Các tin tức bây giờ là tích cực và các nhà phân tích cơ bản bắt đầu để nâng cao các ước tính thu nhập. Giá tăng một cách nhanh chóng, các điều chỉnh thời gian ngắn và nông. Bất cứ ai tìm kiếm “có được ở trên kéo lại” có khả năng sẽ lỡ tàu. Khi sóng 3 bắt đầu, tin tức có lẽ vẫn còn xu hướng gấu, và hầu hết người chơi trên thị trường vẫn còn tiêu cực; nhưng đến điểm giữa của sóng 3, “đám đông” sẽ thường xuyên tham gia vào xu hướng tăng giá mới. Sóng 3 thường mở rộng sóng 1 theo tỷ lệ 1.618:1.

Sóng 4: sóng 4 thường điều chỉnh một cách rõ ràng. Giá cả có thể quanh co nghiêng một thời gian dài, và sóng 4 thường thoái lui ít hơn 38.2% của sóng 3. Khối lượng thấp hơn so với sóng 3. Đây là một nơi tốt để mua một kéo lại nếu bạn hiểu được tiềm năng phía trước cho sóng 5. Tuy nhiên, sóng 4 là thường làm nản lòng vì sự kém tiến bộ của chúng trong xu thế lớn hơn.

Sóng 5: Sóng 5 là chân cuối cùng trong sự chỉ đạo của xu hướng chi phối. Tin tức là hầu như tích cực và tất cả mọi người là tăng giá. Thật không may, đây là khi nhiều nhà đầu tư trung bình mua vào cuối cùng, ngay trước đỉnh. Khối lượng trong sóng 5 thường thấp hơn trong sóng 3, và nhiều chỉ số đã bắt đầu cho thấy sự phân kỳ (giá đạt đến một mức cao mới nhưng các chỉ số không đạt được một đỉnh cao mới). Vào cuối sóng 5, thị trường nhanh chóng chuyển hướng.

Hình mẫu ba sóng (xu hướng điều chỉnh)

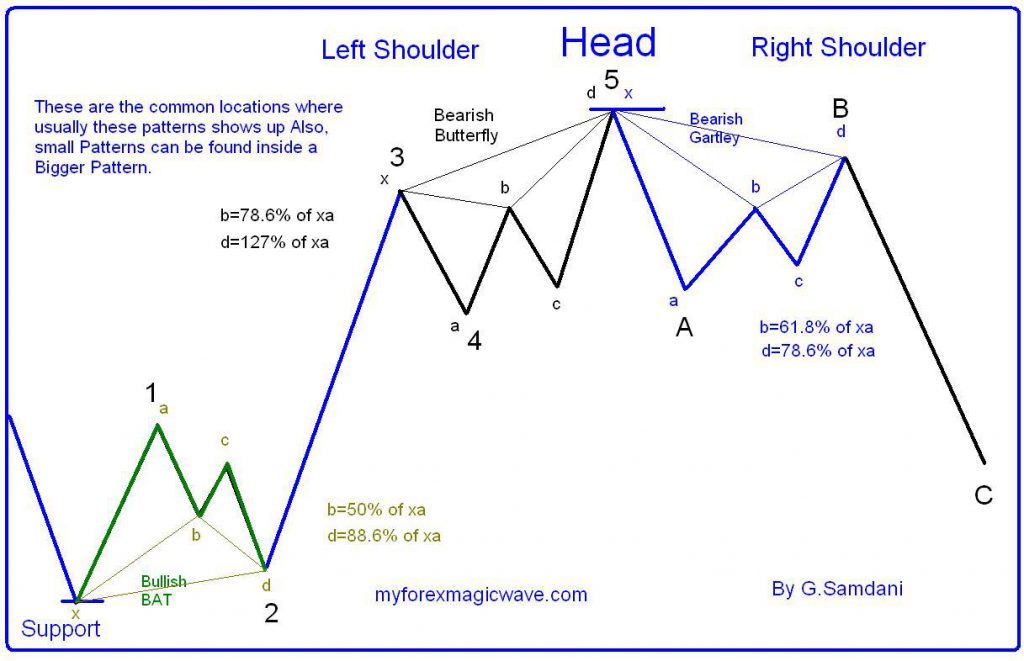

Sóng A: Các điều chỉnh thường khó xác định. Trong sóng A của một thị trường gấu, những tin tức cơ bản thường là vẫn tích cực. Hầu hết các nhà phân tích xem sự rớt giá như là một sự điều chỉnh trong một thị trường bò vẫn còn hoạt động. Khối lượng giao dịch tăng trưởng khá đều đặn theo sóng A.

Sóng B: Giá tăng trở lại và với mức cao hơn so với điểm cuối sóng A. Sóng B được xem là điểm kéo dài của thị trường bò húc. Đối với những người theo trường phái phân tích kỹ thuật cổ điển, điểm B chính là vai phải của đồ thị Đầu và Vai ngược. Khối lượng giao dịch của sóng B thường thấp hơn của sóng A. Vào lúc này, những thông tin cơ bản của các công ty không có những điểm tích cực mới, thế nhưng cũng chưa chuyển hẳn qua tiêu cực.

Sóng C: Giá có khuynh hương giảm nhanh hơn các đợt sóng trước. Khối luợng giao dịch tăng. Hầu như tất cả mọi nhà kinh doanh, đầu tư đều nhận thấy rõ sự ngự trị của gấu “ngủ” trên thị trường, chậm nhất là trong đợt sóng nhỏ thứ 3 của sóng C. Sóng C thường ít nhất là lớn như sóng A và thường mở rộng đến 1.618 lần sóng A hoặc vượt ra ngoài.

Nhận dạng mẫu và phân dạng

Mô hình thị trường của Elliott phụ thuộc rất nhiều vào việc nhìn vào biểu đồ giá. Người thực hành nghiên cứu sự phát triển các xu hướng để phân biệt các sóng và các cấu trúc sóng, và phân biệt giá cả có thể làm gì tiếp theo, do đó việc áp dụng nguyên lý sóng là một hình thức nhận dạng mẫu.

Các cấu trúc Elliott đã mô tả cũng đáp ứng định nghĩa thông thường của một phân dạng (các hình mẫu đồng dạng xuất hiện ở mọi tỷ lệ phóng đại). Những người thực hành sóng Elliott nói rằng cũng giống như các phân dạng xuất hiện trong tự nhiên thường mở rộng và phát triển phức tạp hơn theo thời gian, mô hình này cho thấy rằng tâm lý con người tập thể phát triển trong các hình mẫu tự nhiên, thông qua các quyết định mua và bán được phản ánh trong giá cả thị trường: “Dường như là chúng ta được lập trình toán học theo một cách nào đó. Sò biển, thiên hà, hoa tuyết hoặc con người: tất cả chúng ta đang bị ràng buộc bởi cùng một trật tự“.

Các quy tắc và hướng dẫn sóng Elliott

Một làn sóng Elliott “tính đếm” chính xác phải tuân thủ ba quy tắc:

Quy tắc 1: Sóng 2 luôn thoái lui ít hơn 100% của sóng 1.

Quy tắc 2: Sóng 3 không thể là ngắn nhất của các sóng vận động (các sóng 1, 3 và 5).

Quy tắc 3: Sóng 4 không chồng chéo với khu vực giá của sóng 1, ngoại trừ trong trường hợp hiếm hoi của một tam giác đường chéo.

Một chỉ dẫn chung nhận xét rằng trong một hình mẫu năm sóng, sóng 2 và 4 thường có các hình thức thay thế; một di chuyển sắc sảo trong sóng 2, ví dụ, sẽ gợi ý một di chuyển nhẹ trong sóng 4. Các hình mẫu sóng điều chỉnh diễn ra trong các hình thức được biết như zíc-zắc, bằng phẳng, hoặc hình tam giác. Ngược lại các hình mẫu điều chỉnh có thể đi với nhau để tạo thành các điều chỉnh phức tạp hơn.

Mối quan hệ Fibonacci

Phân tích của R.N. Elliott về các tính chất toán học của sóng và các hình mẫu cuối cùng đã dẫn ông đến kết luận rằng “Các chuỗi tổng thể Fibonacci là cơ sở của Nguyên lý Sóng“. Các số từ dãy Fibonacci xuất hiện nhiều lần trong các cấu trúc sóng Elliott, bao gồm cả sóng vận động (1, 3, 5), một chu kỳ đầy đủ đơn (8 sóng), các hình mẫu vận động (89 sóng) và điều chỉnh (55 sóng) hoàn chỉnh. Elliott đã phát triển mô hình thị trường của mình trước khi ông nhận ra rằng nó phản ánh chuỗi Fibonacci. “Khi tôi phát hiện ra hành động của xu hướng thị trường theo Nguyên lý sóng, tôi chưa bao giờ nghe nói về chuỗi Fibonacci hoặc Sơ đồ Pythagore“.

Dãy Fibonacci cũng được kết nối chặt chẽ với tỷ lệ vàng (1.618). Người thực hành thường sử dụng tỷ lệ này và tỷ lệ có liên quan để thiết lập các ngưỡng hỗ trợ và kháng cự cho các sóng thị trường, cụ thể là điểm giá mà giúp xác định các thông số của một xu hướng.

Giáo sư Tài chính Roy Batchelor và nhà nghiên cứu Richard Ramyar, nguyên giám đốc trước đây của Hiệp hội các nhà phân tích kỹ thuật Anh quốc, nguyên Trưởng bộ phận nghiên cứu toàn cầu tại Quản lý tài sản Lipper và Thomson Reuters, đã nghiên cứu xem phải chăng tỷ lệ Fibonacci xuất hiện không ngẫu nhiên trên thị trường chứng khoán, như các dự đoán của mô hình Elliott. Các nhà nghiên cứu cho biết “ý tưởng rằng giá thoái lui một tỷ lệ Fibonacci hoặc phần tròn của xu hướng trước một cách rõ ràng là thiếu một số lý do khoa học“. Họ cũng nói “không có sự khác biệt đáng kể giữa các tần số mà với chúng các tỷ lệ giá cả và thời gian diễn ra có chu kỳ trong chỉ số Dow Jones, và các tần số mà chúng tôi mong chờ xảy ra ngẫu nhiên trong một chuỗi thời gian như vậy“.

Robert Prechter đã trả lời đối với nghiên cứu của Batchelor-Ramyar, bằng cách nói rằng nó “không thách thức tính hợp lệ của bất kỳ khía cạnh của Nguyên lý sóng… nó hỗ trợ các quan sát của các nhà lý thuyết sóng” và rằng bởi vì các tác giả đã kiểm tra tỷ lệ giữa các giá đạt được trong các xu hướng được chọn lọc chứ không phải là sóng Elliott, “phương pháp của họ không giải quyết khiếu nại thực tế của các nhà lý thuyết sóng“. Viện Socionomics cũng xem xét dữ liệu trong nghiên cứu Batchelor Ramyar, và cho biết những dữ liệu này cho thấy “tỷ lệ Fibonacci xảy ra thường xuyên hơn trong thị trường chứng khoán hơn sẽ được dự kiến trong một môi trường ngẫu nhiên“.

Nó gợi ý rằng các mối quan hệ Fibonacci không phải chỉ là con số không hợp lý dựa trên bằng chứng mối quan hệ trong các sóng.

Các nghiên cứu sau Elliott

Sau cái chết của Elliott vào năm 1948, các nhà kỹ thuật thị trường khác và các chuyên gia tài chính tiếp tục sử dụng các nguyên lý sóng và cung cấp các dự báo cho các nhà đầu tư. Charles Collins, người đã công bố “Nguyên lý sóng” của Elliott và giúp giới thiệu lý thuyết của Elliott cho Phố Wall, xếp hạng đóng góp của Elliott cho phân tích kỹ thuật trên một cấp độ mới với Charles Dow. Hamilton Bolton, người sáng lập của The Bank Credit Analyst, cung cấp phân tích sóng đến đông đảo độc giả trong những năm 1950 và 1960. Bolton giới thiệu nguyên lý sóng Elliott cho AJ Frost, người cung cấp bài bình luận tài chính hàng tuần trên Mạng Tin tức tài chính trong những năm 1980. Frost là đồng tác giả của Elliott Wave Principle với Robert Prechter năm 1978.

Tái khám phá và ứng dụng hiện tại

Robert Prechter đến với các tác phẩm của Elliott trong khi làm việc như một nhà kỹ thuật thị trường tại Merrill Lynch. Nổi bật của ông như là một dự báo trong thời gian thị trường tăng trưởng của những năm 1980 đã mang lại sự tiếp xúc lớn nhất cho đến nay để làm việc của Elliott, và ngày nay Prechter vẫn còn được các nhà phân tích Elliott biết đến rộng rãi nhất.

Giữa các nhà kỹ thuật thị trường, phân tích sóng được chấp nhận rộng rãi và là một thành phần trong trao đổi của họ. Nguyên lý sóng Elliott là một trong những phương pháp bao gồm trong các kỳ thi mà các nhà phân tích phải vượt qua để có được Chartered Market Technician (CMT) chỉ định, công nhận chuyên nghiệp được phát triển bởi Hiệp hội các nhà Kỹ thuật thị trường (MTA).

Robin Wilkin, Ex-Global Trưởng phòng Chiến lược kỹ thuật ngoại hối và hàng hóa tại JPMorgan Chase, nói rằng “nguyên lý sóng Elliott… cung cấp một khuôn khổ xác suất để khi gia nhập vào một thị trường cụ thể và nơi để có được, cho dù cho lợi nhuận hoặc thua lỗ“.

Jordan Kotick, toàn cầu Trưởng của Chiến lược kỹ thuật Barclays Capital và qua Chủ tịch các Hiệp hội Kỹ thuật viên thị trường, đã nói rằng “phát hiện của R.N. Elliott là đi trước thời đại. Trong thực tế, trải qua một hoặc hai thập kỷ. Nhiều học giả nổi bật đã chấp nhận ý tưởng của Elliott và đã tích cực ủng hộ sự tồn tại của các phân dạng thị trường tài chính “.

Một trong những học giả như vậy là nhà vật lý Didier Sornette, giáo sư thỉnh giảng tại Sở Khoa học Trái đất và không gian và Viện Vật lý địa cầu và Vật lý hành tinh tại UCLA. Trong một bài báo ông là đồng tác giả vào năm 1996 (Stock Market Crashes, Precursors and Replicas) Sornette cho biết:

“Thật hấp dẫn là các cấu trúc chu kỳ đưa ra ở đây mang số tương tự với “các sóng Elliott” của phân tích kỹ thuật … Rất nhiều nỗ lực đã được phát triển trong lĩnh vực tài chính của các tổ chức đại học, kinh doanh và gần đây bởi các nhà vật lý (bằng cách sử dụng một số các công cụ thống kê của họ phát triển để đối phó với các chuỗi thời gian phức tạp) phân tích dữ liệu quá khứ để có được thông tin về tương lai. Kỹ thuật ‘sóng Elliott’ có lẽ là nổi tiếng nhất trong lĩnh vực này. Chúng tôi cho rằng các “sóng Elliott”, mạnh mẽ bắt nguồn từ truyền thống của các nhà phân tích tài chính, có thể là một chữ ký của một cấu trúc quan trọng cơ bản của thị trường chứng khoán.”

Paul Tudor Jones, tỷ phú thương nhân hàng hóa, gọi văn bản tiêu chuẩn của Prechter và Frost về Elliott là một “cổ điển“, và một trong “bốn Kinh Thánh của kinh doanh“:

“Phân tích kỹ thuật xu hướng chứng khoán [Magee và Edwards] và Nhà lý thuyết sóng Elliott cả hai đều đưa ra cách rất cụ thể và có hệ thống để tiếp cận phát triển tỷ lệ tưởng thưởng/rủi ro tuyệt vời cho việc gia nhập vào một hợp đồng kinh doanh với thị trường, đó là những gì mà mỗi trao đổi nên là nếu được thực hiện đúng và đầy đủ.”

Phê bình

Những tiền đề nhắc đến các thị trường diễn ra trong hình mẫu có thể mâu thuẫn với giả thuyết thị trường hiệu quả, chỉ ra rằng giá cả không thể được dự đoán từ các dữ liệu thị trường, chẳng hạn như trung bình di động và khối lượng. Vì lý do này, nếu các dự báo thị trường thành công là có thể, nhà đầu tư sẽ mua (hoặc bán) khi các phương pháp này dự đoán giá tăng (hoặc giảm), đến điểm mà giá cả sẽ tăng (hoặc giảm) ngay lập tức, do đó phá hủy khả năng lợi nhuận và quyền lực tiên đoán của phương pháp. Trong các thị trường hiệu quả, kiến thức của Nguyên lý sóng Elliott trong số các thương nhân sẽ dẫn đến sự biến mất của các hình mẫu mà họ đã cố gắng để dự đoán, khiến các phương pháp, và tất cả các hình thức phân tích kỹ thuật, vô dụng.

Benoit Mandelbrot đã đặt câu hỏi liệu các sóng Elliott có thể dự đoán thị trường tài chính hay không: “Nhưng dự đoán sóng là một kinh doanh rất không chắc chắn. Nó là một nghệ thuật mà đối với nó, quyết định chủ quan của các đặc tính quan trọng hơn phán quyết khách quan và nhân rộng của những con số. Ghi chép này, như hầu hết các phân tích kỹ thuật, là hỗn tạp nhất.”

Robert Prechter trước đó đã tuyên bố rằng ý tưởng trong một bài viết của Mandelbrot. “Có nguồn gốc với Ralph Nelson Elliott”, người đã đặt chúng ra toàn diện hơn và chính xác hơn đối với thị trường thế giới thực trong cuốn sách The Wave Principle năm 1938 của ông.

Các nhà phê bình cũng cảnh báo nguyên lý sóng là quá mơ hồ để có ích, vì nó có thể không nhất quán xác định khi một làn sóng bắt đầu hoặc kết thúc, và rằng dự báo sóng Elliott là dễ bị xem xét lại chủ quan. Một số người ủng hộ phân tích kỹ thuật các thị trường đã đặt câu hỏi về giá trị của phân tích sóng Elliott. Nhà phân tích kỹ thuật David Aronson đã viết: “Nguyên lý sóng Elliott, được thực hành phổ biến, không phải là một lý thuyết hợp lệ, mà là một câu chuyện, và một điều hấp dẫn mà được nói một cách hùng hồn bởi Robert Prechter. Tài khoản này là đặc biệt thuyết phục bởi vì EWP có khả năng dường như đáng chú ý để phù hợp với bất kỳ phân đoạn của lịch sử thị trường biến động của nó phút. Tôi cho điều này có thể được thực hiện bởi các quy tắc của phương pháp quy định lỏng lẻo và khả năng mặc nhận có một số lượng lớn các sóng lồng nhau của cường độ khác nhau. Điều này cho phép các nhà phân tích Elliott cũng một sự tự do và tính linh hoạt như đã cho phép các nhà thiên văn học trước Copernicus giải thích tất cả các vận động hành tinh được quan sát mặc dù lý thuyết cơ bản của một vũ trụ Địa tâm là sai”.

Hưng Nguyên

TIN TỨC NỔI BẬT